Family Banking: Khi khách hàng là trẻ em, chúng ta thiết kế ứng dụng ngân hàng như thế nào? P1

Chúng ta đâu có để trẻ mặc hay dùng đồ của người lớn, tại sao thế giới tài chính lại phân biệt đối xử với trẻ em? Dịch vụ tài chính số có một cơ hội lớn đối với đối tượng này, chúng ta có thể dạy chúng cách sử dụng với thái độ đúng với tiền bạc

Ngành tài chính phân biệt đối xử với con cái chúng ta

Điều gì thúc đẩy chúng tôi làm case study này? Lý do chính là thách thức mà trẻ em phải đối mặt với hệ thống tài chính số và cải thiện kiến thức tài chính để chuẩn bị cho tương lai của chúng. Tuy nhiên, cuối cùng, chúng ta vẫn là những ông bố, bà mẹ, hạnh phúc của con cái là tất cả đối với chúng ta. Alex Kreger, CEO của UXDA, cũng có những trăn trở ấy:

Con gái 11 tuổi của tôi đã đi học và mỗi ngày chúng tôi cho bé tiền ăn trưa hoặc mua đồ dùng học tập. Nó chỉ là số tiền nhỏ nhưng cô bé sẽ buồn nếu bị mất. Còn tôi, với vai trò làm bố, tôi lo lắng cho sự an toàn của bé. Nếu có ai lấy tiền của bé thì sao? Vậy nên tôi quyết định làm cho bé một cái thẻ thanh toán. Nhưng tưởng tượng được không? Không có nhiều ngân hàng cung cấp dịch vụ ấy. Các ngân hàng nghĩ rằng con cái nên kè kè bên cạnh bố mẹ tới khi chúng 16 tuổi rồi hãng làm thẻ chăng?

May mắn thay, một ngân hàng lớn mà tôi biết có dịch vụ tài chính số cho trẻ, dù thông tin về dịch vụ không dễ tiếp cận. Hầu hết các dịch vụ ngân hàng đã được số hóa, vậy nên tôi cũng nộp đơn đăng ký online. Tuy nhiên, tôi lại được mời tới ngân hàng cùng với vợ và con gái để hoàn thành thủ tục đăng ký. Dù tôi thất vọng nhưng con gái tôi thì rất vui vì bé sắp có được chiếc thẻ thanh toán đầu tiên của mình.

Do đại dịch, hoạt động của ngân hàng bị hạn chế, chúng tôi phải chờ 20 phút để được phục vụ, rồi chờ thêm 20 phút để ký giấy tờ, thủ tục. Khi đã xong, nhân viên ngân hàng đi lấy thẻ, nhưng cô ấy quay tay trắng và nói rằng cấp trên của cô yêu cầu xác minh thêm KYC. Dù vợ chồng tôi đã là khách hàng của ngân hàng này hơn 10 năm, nhưng có vẻ nó không là gì so với sự “cẩn thận” của họ. Cuối cùng chúng tôi ra về với lời hứa sẽ liên hệ sau một thời gian, sau khi hoàn thành thủ tục.

Đọc thêm: Sự chuyển đổi trong mô hình kinh doanh của ngân hàng tại Việt Nam - Cơ hội và thách thức

Tôi nhớ rõ ánh mắt thất vọng của con gái tôi. Tưởng tượng mà xem, ấn tượng đầu của con bé về ngân hàng như vậy sẽ ảnh hưởng như thế nào tới thái độ của bé đối với ngân hàng trong tương lai? Sau hai tuần, chúng tôi nhận được thông tin là tài khoản đã được mở và có thể nhận thẻ.

Con gái tôi đã rất hạnh phúc khi con bé cầm được chiếc thẻ ấy trên tay. Đối với con bé, nó như một tấm vé bước vào thế giới người lớn, với nhiều cơ hội và tự do. Còn tôi, khi nhìn bé vất vả tìm hiểu ứng dụng ngân hàng trên điện thoại, tôi tự hỏi: tại sao với tất cả nguồn lực và khả năng mà ngân hàng có, họ lại để trẻ em dùng một ứng dụng tương tự như ứng dụng của người lớn? Chẳng nhẽ họ không làm được gì tốt hơn?

Chúng ta đâu có để trẻ mặc hay dùng đồ của người lớn, tại sao thế giới tài chính lại phân biệt đối xử với trẻ em? Dịch vụ tài chính số có một cơ hội lớn đối với đối tượng này, chúng ta có thể dạy chúng cách sử dụng với thái độ đúng với tiền bạc. Chúng ta chỉ cần suy nghĩ lại về nó, khiến nó được xây dựng bằng ngôn ngữ của trẻ em.

Giáo dục tài chính cho con?

Có hàng ngàn câu chuyện như Alex đang diễn ra hằng ngày. Nó đã tạo động lực cho chúng tôi tìm hiểu về mối quan hệ và trải nghiệm của trẻ em và gia đình với tài chính.

Nghiên cứu cho thấy chính người lớn cũng phải vất vả với tài chính. Trong đó có 44% người Mỹ không có đủ 400 đô tiền mặt để chi trả khi có trường hợp khẩn cấp. Như vậy thì sẽ còn mơ hồ như thế nào khi phải quản lý tiền cho con? Các bố mẹ còn phải sử dụng nhiều ứng dụng khác nhau để quản lý tài chính của mình, vậy thì sẽ có bao nhiêu câu hỏi được đặt ra khi họ nghĩ về việc giáo dục tài chính cho con cái?

“Tôi nên nói với chúng cái gì? Nói như thế nào?”

“Có quá sớm để nói về tiến? Hay nó là quá muộn?”

“Làm sao tôi khiến chúng có thái độ đúng đắn với tiền?”

Với cuộc sống bận rộn này, các bậc bố mẹ thường thiếu kiến thức, thời gian và cả kỹ năng để giải quyết những câu hỏi ấy theo một thái độ đúng đắn.

Tình trạng này tạo ra sự thất vọng, thậm chí là tuyệt vọng vì các ông bố, bà mẹ biết rằng tương lai của con cái họ phụ thuộc phần lớn vào sự nuôi dạy hiện tại, nhưng chúng ta nên làm gì? làm như thế nào? Sự chần chừ đối với những câu hỏi ấy có thể tạo ra những hậu quả tồi tệ.

Kết quả tốt sẽ chỉ tới khi bố mẹ muốn dạy con cái, nhưng nó sẽ không chỉ phụ thuộc vào kiến thức mà còn là mối quan hệ của họ với con. Bố mẹ thường cảm thấy chật vật khi muốn con cái nghe lời, xây dựng thói quen tốt. Thế nhưng khó khăn sẽ còn lớn hơn khi nó đi cùng mâu thuẫn gia đình.

Hiểu tầm quan trọng của giáo dục trẻ nhỏ, UXDA tìm kiếm những cách để một ứng dụng ngân hàng có thể hỗ trợ bố mẹ, giảm bớt căng thẳng và mâu thuẫn gia đình và giúp trẻ em có kiến thức cơ bản về tiền và tài chính từ sớm.

Đọc thêm: Chiến lược CX cho chuyển đổi số ngành Ngân hàng

Chúng tôi muốn tìm ra liệu giáo dục tài chính và sản phẩm số có phù hợp và tạo ra trải nghiệm hấp dẫn cho trẻ. Chúng tôi tin rằng chúng tôi đã thành công trong việc thiết kế một giải pháp hỗ trợ việc dạy dỗ và học hỏi về tài chính giữa bố mẹ và con cái. Nó sẽ tại ra những thói quen tài chính tốt, cùng sự ổn định cho tương lai của trẻ.

Nghiên cứu: Các sản phẩm đã có trên thị trường

Việc đầu tiên của chúng tôi là tìm hiểu về các sản phẩm tài chính cho trẻ đang có trên thị trường, nghiên cứu những ứng dụng được mention và review là bước đầu quản lý tài chính hiệu quả cho trẻ.

Độ tuổi mà các ứng dụng này nhắm tới là từ 6 đến 8 tuổi. Một số trong chúng có giao diện tươi sáng, còn lại chúng nhìn giống giao diện cho người lớn hơn. Những ứng dụng ấy có dễ sử dụng cho đối tượng chưa biết gì về tài chính? Nó có hỗ trợ các bé học về tài chính? Các bé cảm thấy thế nào khi dùng nó? Có thấy nó thú vị?

Bố mẹ có nhiều câu hỏi, cân nhắc về tài chính gia đình, nhưng những ứng dụng ấy không đưa ra bất cứ lời khuyên hay kiến thức nào cho họ.

Chúng tôi thấy một tiềm năng lớn để đưa dịch vụ ngân hàng cho trẻ lên một nấc mới. Team UXDA chấp nhận thách thức này và tạo ra một sản phẩm cho cả bố mẹ lẫn trẻ. Tuy nhiên, trước hết chúng tôi cần trả lời được câu hỏi: một ứng dụng ngân hàng cho trẻ cần có gì để hỗ trợ cho cả việc quản lý tài chính gia đình?

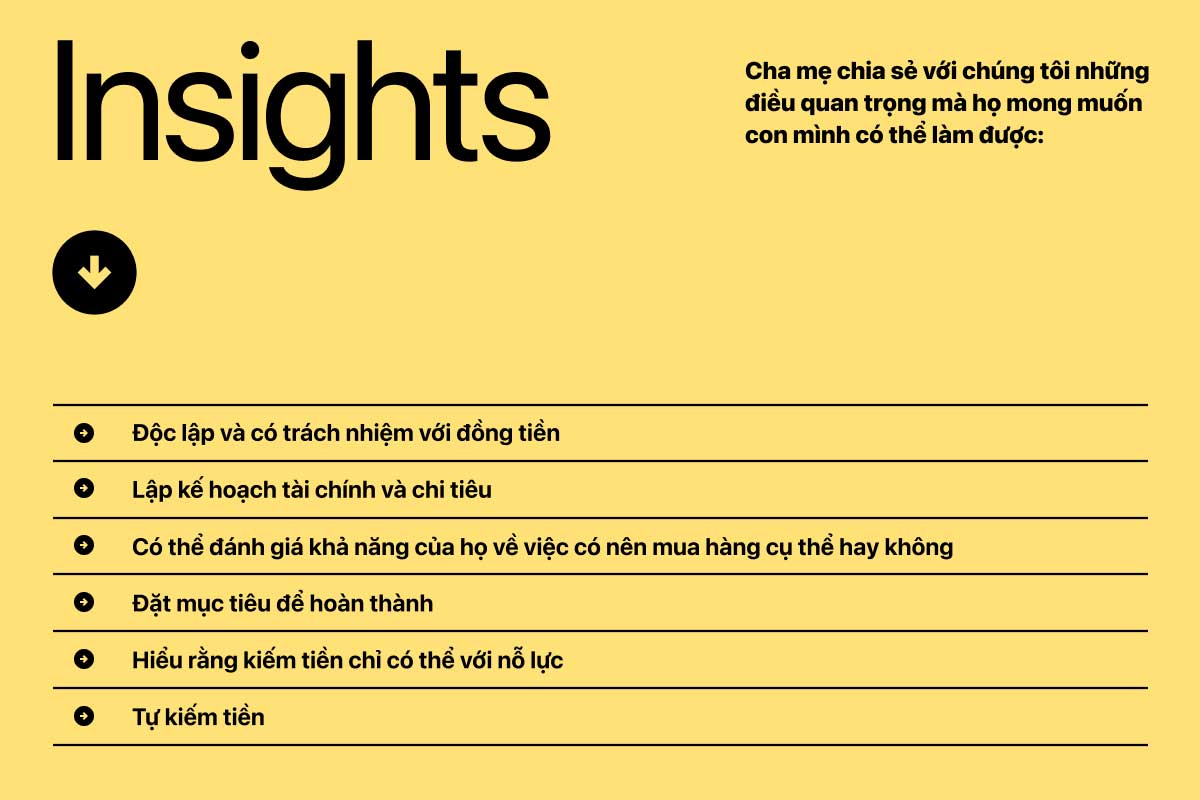

Chúng tôi đi sâu vào vấn đề bằng nghiên cứu để biết bố mẹ có những pain point nào khi đối mặt với việc giáo dục tài chính cho trẻ. Dưới đây là kết quả nghiên cứu thu được, với 9 vấn đề lớn mà chúng tôi đã xác định:

1. Bố mẹ thiếu kiến thức và kinh nghiệm tài chính

Bố mẹ muốn con cái họ có những lựa chọn thông minh và cẩn thận với tài chính, thế những chính họ lại không có đủ kinh nghiệm và kiến thức để vun đắp những thứ ấy cho con. Lỗ hổng kiến thức này thường được thừa hưởng từ thế hệ này tới thế hệ khác.

Trong đó, 66% cha mẹ ngại và 21% bố mẹ rất không thoải mái để thảo luận về tiền bạc với con họ, những người trong độ tuổi từ 8-14 tuổi, theo T. Rowe Price’s annual Parents, Kids & Money Survey.

2. Các cuộc thảo luận về tiền bạc chỉ xảy ra khi trẻ đã ở tuổi thiếu niên

Bố mẹ nghĩ tài chính là một chủ đề phức tạp với trẻ nhỏ. Nghiên cứu cho thấy một lượng lớn bố mẹ sẽ chỉ nói chuyện với con về tiền khi con bước vào tuổi thiếu niên.

50% thiếu niên chỉ bắt đầu có những thảo luận về tiền bạc với bố mẹ khi họ trên 13 tuổi, 30% không có cho tới trên 15 tuổi.

Đọc thêm: Khách hàng số sẽ mong đợi điều gì từ ngân hàng và các dịch vụ tài chính?

3. Bất đồng về cách sử dụng tiền

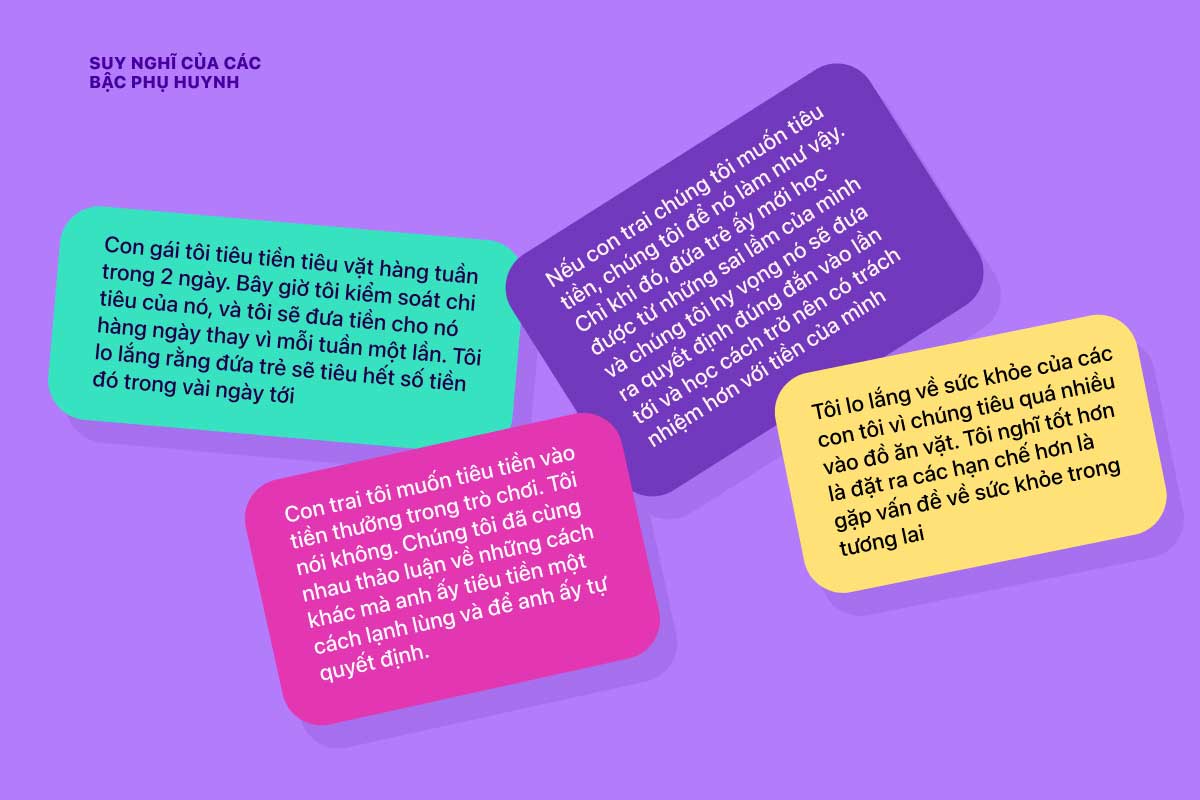

Rất khó để tìm ra điểm cân bằng giữa quan điểm về tiền bạc của hai thế hệ. Chúng tôi có một trải nghiệm phức tạp qua việc phỏng vấn các cặp bố mẹ được mô tả trong hình dưới:

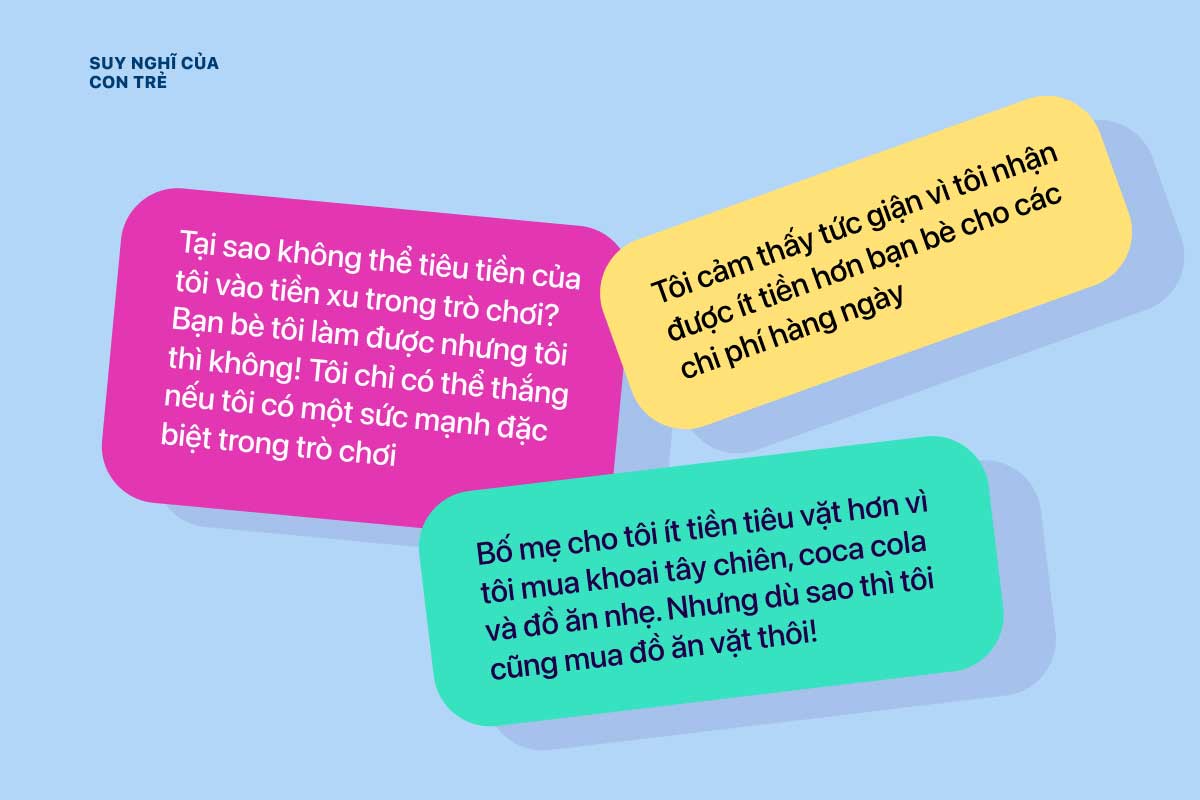

Mặt khác thì trẻ lại tức giận và không thoải mái với những quyết định của bố mẹ:

Mặt khác thì trẻ lại tức giận và không thoải mái với những quyết định của bố mẹ:

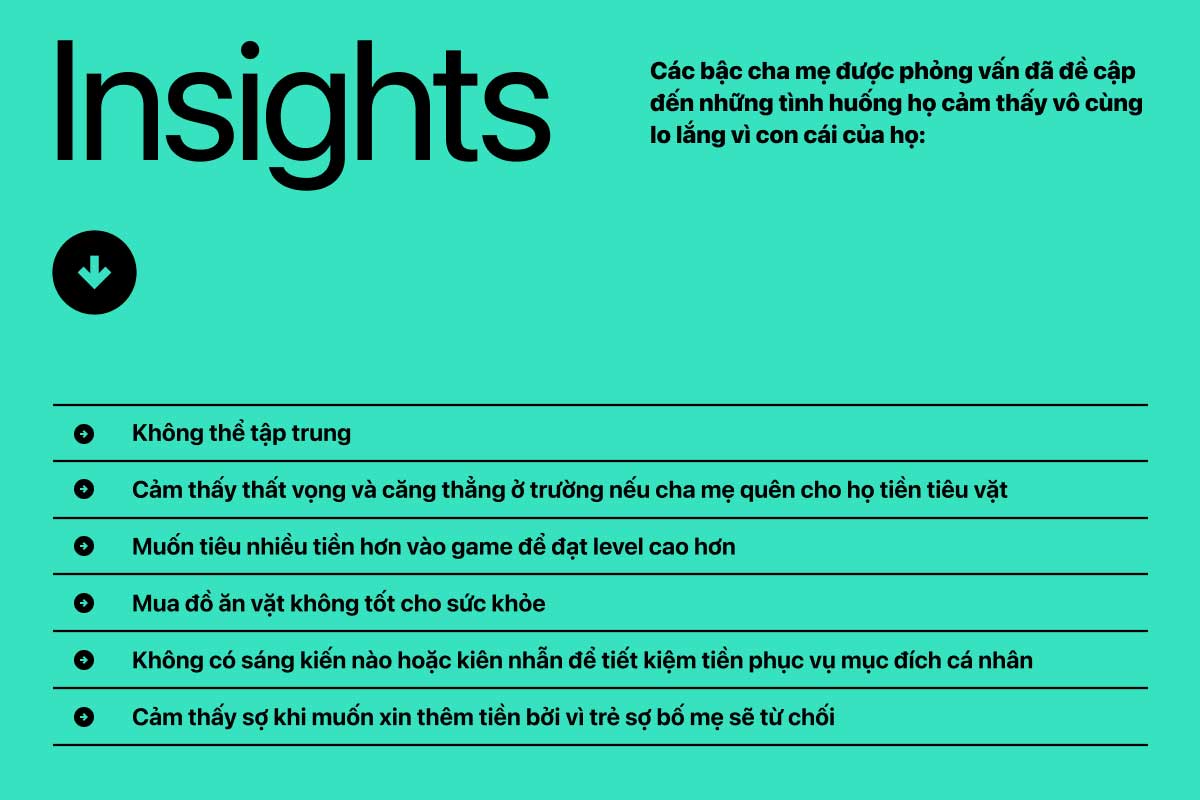

Những cặp bố mẹ được phỏng vấn liệt kê các tình huống khiến họ cảm thấy lo lắng về con cái họ:

Trẻ cho biết chúng dành hầu hết tiền vào đồ ăn vặt và giải trí nhưng cũng dành tiền để mua những thứ chúng thích.

Còn tất cả bố mẹ đều muốn con họ tiết kiệm và cân nhắc cho tương lai, nhắc tới mục tiêu họ muốn con họ có cho tiền bạc: kiến thức, trải nghiệm, sách, đi chơi với bạn và tiết kiệm.

4. Trẻ nhận thức tiền là một thứ trừu tượng và thú vị

Mọi trẻ được phỏng vấn hiểu rằng chúng cần tiền để mua đồ và bố mẹ phải làm việc để có cho chúng. Hầu hết trẻ biết rằng phải tiết kiệm tiền nếu chúng muốn mua đồ chơi đắt tiền. Tuy nhiên, những trẻ nhỏ hơn nghĩ tiền là thứ gì đó trừu tượng, không biết rằng bố mẹ phải làm việc để có tiền, phải quản lý chi tiêu. Chúng nghĩ chỉ cần tới ATM và rút bao nhiêu tiền mà chúng muốn.

Chúng tôi hỏi trẻ mô tả cảm xúc của chúng về tiền:

- Vui thú

- Giàu có

- Mua sắm

- Có thể mua gì cũng được

Trẻ từ 6-11 tuổi không thể thể hiện suy nghĩ như người lớn, chúng nói với chúng tôi những gì chúng nghĩ về tiền như được mô tả dưới đây:

Để thấy được cảm xúc của trẻ về tiền bạc, chúng tôi yêu cầu chúng vẽ một bức vẽ được gọi là “tôi và tiền của tôi” và dưới đây là kết quả:

Qua những quan sát, chúng tôi thấy rằng trẻ hiểu liên kết giữ ngân hàng và tiền. Chúng nhận thức tiền như thứ gì đó được cất tại ngân hàng, được cảnh sát bảo vệ, bên trong những tòa nhà vững chãi. Trẻ vẽ chính mình với khuôn mặt hạnh phúc khi chúng cầm tiền trên tay, tưởng tượng sẽ mua mọi thứ, khi đã bơi trong tiền như Scrooge McDuck.

5. Khó để tạo nhận thức đầy đủ về tiền

“Mua cho con”

“Tại sao mẹ không mua cái ấy cho con?”

Những câu hỏi ấy nghe quen không? Nhiều bố mẹ mua những thứ con họ muốn để tránh bất đồng, cho trẻ cảm thấy bằng bạn bằng bè.

Bố mẹ cũng thường có xu hướng đáp ứng mong muốn của con cái để bù đắp khoảng thời gian họ bận rộn với công việc hoặc vì họ ly hôn.

Đọc thêm: Hiện đại hoá Trải nghiệm tự phục vụ trong các sản phẩm số ngành Ngân hàng

Mọi bố mẹ muốn trở thành “bố mẹ tốt”. Tuy nhiên, kết quả thì trẻ sẽ chỉ kỳ vọng, đòi hỏi nhiều hơn, thậm chí trở nên hư hỏng. Bố mẹ muốn tốt cho con nhưng họ cũng sợ họ sẽ tạo ra một nhận thức sai làm về tiền bạc cho con cái họ.

6. Các thành viên gia đình ít dành thời gian cho nhau

Theo khảo sát cho thấy, 37 phút là khoảng thời gian trung bình một gia đình Mỹ có với nhau trong những ngày trong tuần.

Thời gian mà các thành viên dành ra cho gia đình củng cố mối quan hệ và trẻ được học cách giải quyết vấn đề, thỏa hiệp, tạo ra những lựa chọn tích cực và có những kết quả tốt tại trường. Thời gian gia đình dành cho nhau càng nhiều thì trẻ càng học được nhiều từ bố mẹ, xây dựng nhận thức của họ về một gia đình.

7. Bố mẹ làm hộ con nhiều thứ, thay vì để con tự làm

Bố mẹ của Gen X (từ 41 tới 61 tuổi) và millennial (từ 27 tới 41 tuổi) tham gia nhiều vào cuộc sống của con cái hơn thế hiện hiện tại. Còn thế hệ hiện tại, Gen Z (từ 12 tới 18 tuổi) và Gen Anpla (từ 0 tới 11 tuổi), được bao bọc, để ý và quan tâm từ bố mẹ hơn bao giờ hết. Millennial sinh muộn và có ít con hơn so với các thế hệ trước, họ có nhiều thời gian và tiền bạc để đầu tư cho con cái hơn. Vậy nên, không ngạc nhiên gì khi trẻ em hiện tại là lứa trẻ có đời sống tốt nhất. Chúng lớn lên với kỳ vọng lớn từ người khác và cũng kỳ vọng người khác làm gì đó cho chúng. Kết quả là bố mẹ chúng cảm thấy khó khăn khi phân công công việc trong nhà cho trẻ.

8. Phong cách sống tiêu cực trên mạng

Trẻ thích khám phá, sử dụng những thiết bị thông minh. Thời gian trẻ dành cho các thiết bị này tăng mạnh trong những năm vừa qua.

Thời gian trung bình trước màn hình của trẻ từ 8 đến 12 tuổi lên tới 5 giờ, tuổi thanh thiếu niên là 7,5 giờ một ngày. Con số này không bao gồm số giờ trẻ dùng màn hình để học tập, theo Common Sense Census: Media Use by Tweens and Teens.

Chúng tôi hỏi trẻ về thứ chúng thích làm trên điện thoại để hiểu hơn về trải nghiệm của chúng với ứng dụng di động.

Thời gian chúng có thiết bị trên tay là để giải trí và bố mẹ thấy khó khăn khi muốn chúng dùng điện thoại ít lại và dành thời gian cho gia đình hay việc nhà.

9. Trẻ có thói quen dùng nhiều thiết bị

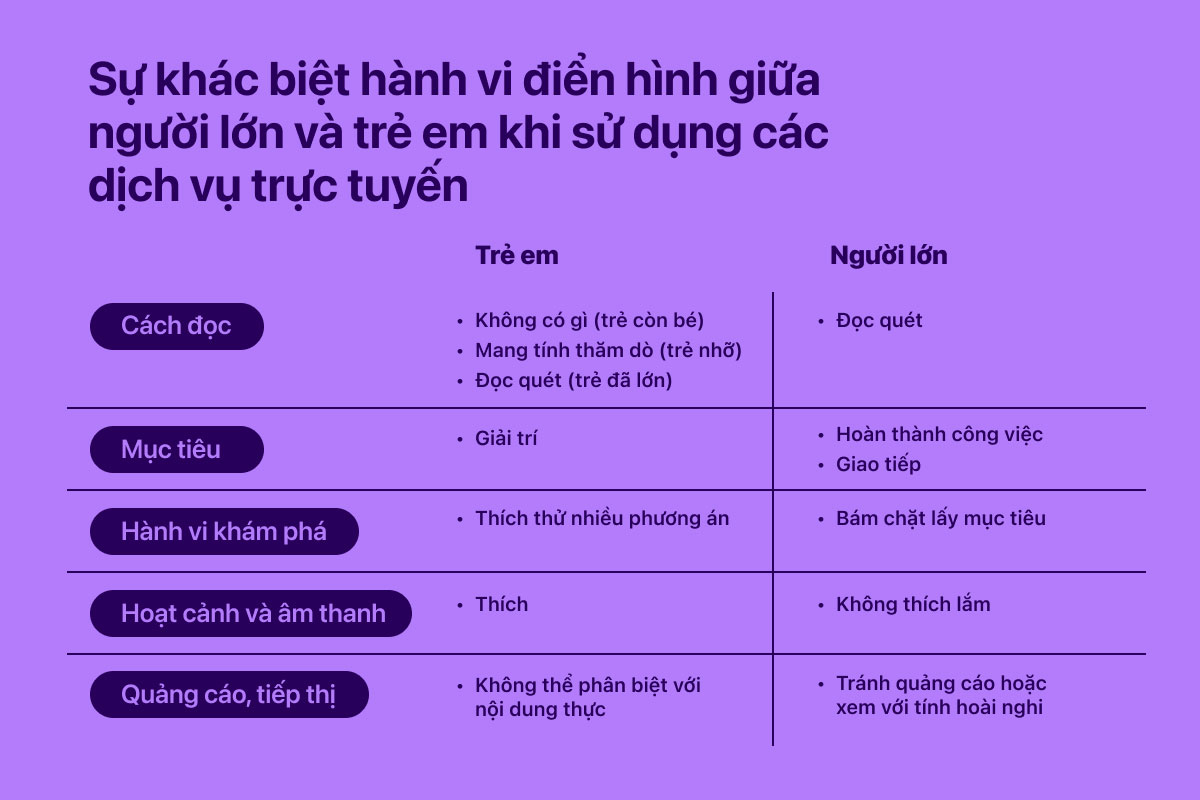

Thế hệ trẻ giờ đây có trải nghiệm với thiết bị số ngay từ khi mới sinh. Chúng có thể chưa biết đi, biết nói nhưng chúng đã biết xem phim hoạt hình trên youtube, chơi game. Chúng biết những thiết bị hoạt động như thế nào, có kỳ vọng cao cho những thứ chúng dùng. Giống như những thứ khác, hành vi của trẻ khi sử dụng những thiết bị này khác người lớn.

Hình dưới đây mô tả những khác biệt chính về hành vi giữa trẻ và người lớn khi họ dùng dịch vụ online:

Insight chính: Ứng dụng ngân hàng cho trẻ nên cải thiện mối quan hệ trong gia đình

Như chúng tôi đã khám phá được trong nghiện cứu, tiền quan trọng và giáo dục giới tài chính là một chủ đề khó trong bối cảnh gia đình. Nhiều hơn 60% bố mẹ cảm thấy khó khăn khi thảo luận với con cái, 50% trẻ chỉ có những cuộc thảo luận ấy khi họ trên 13.

Trẻ được học về số và phép tính khi chúng đi học tiểu học. Trong khoảng thời gian ấy, bố mẹ sẽ cân nhắc về giáo dục tài chính và tạo thẻ ngân hàng cho chúng. Chúng tôi quyết định tạo một giải pháp số để xoa dịu vấn đề tài chính này của các gia đình khi con họ khoảng 6-12 tuổi, bước những bước đầu vào thế giới tài chính.

Chúng tôi nhận ra khi nghiên cứu rằng trẻ có nhiều nhu cầu khác so với người lớn khi sử dụng thiết bị di động, chúng muốn được giải trí. Vậy thì, liệu tính giải trí có phù hợp với một app ngân hàng? Đồng thời, chúng tôi cũng biết được rằng người dùng là trẻ nhỏ có những tính cách, tâm lý và thể chất và trải nghiệm khác biệt với người lớn khi dùng các ứng dụng di động.

Ngoài ra, mối quan hệ, giá trị của cuộc sống giữa bố mẹ và con cái cũng cần phải được cân nhắc.

Chúng tôi nhận ra chúng tôi cần mở rộng khả năng của ứng dụng ngân hàng, không chỉ tập trung vào chức năng mà còn là kết nối tài chính với mối quan hệ của các thành viên gia đình.

(Tiếp tục ở phần 2)