Chiến lược CX cho chuyển đổi số ngành Ngân hàng

Tiếp cận đúng cách với cách tích hợp sự tập trung vào người dùng ngân hàng sẽ đem lại kết quả tối ưu.

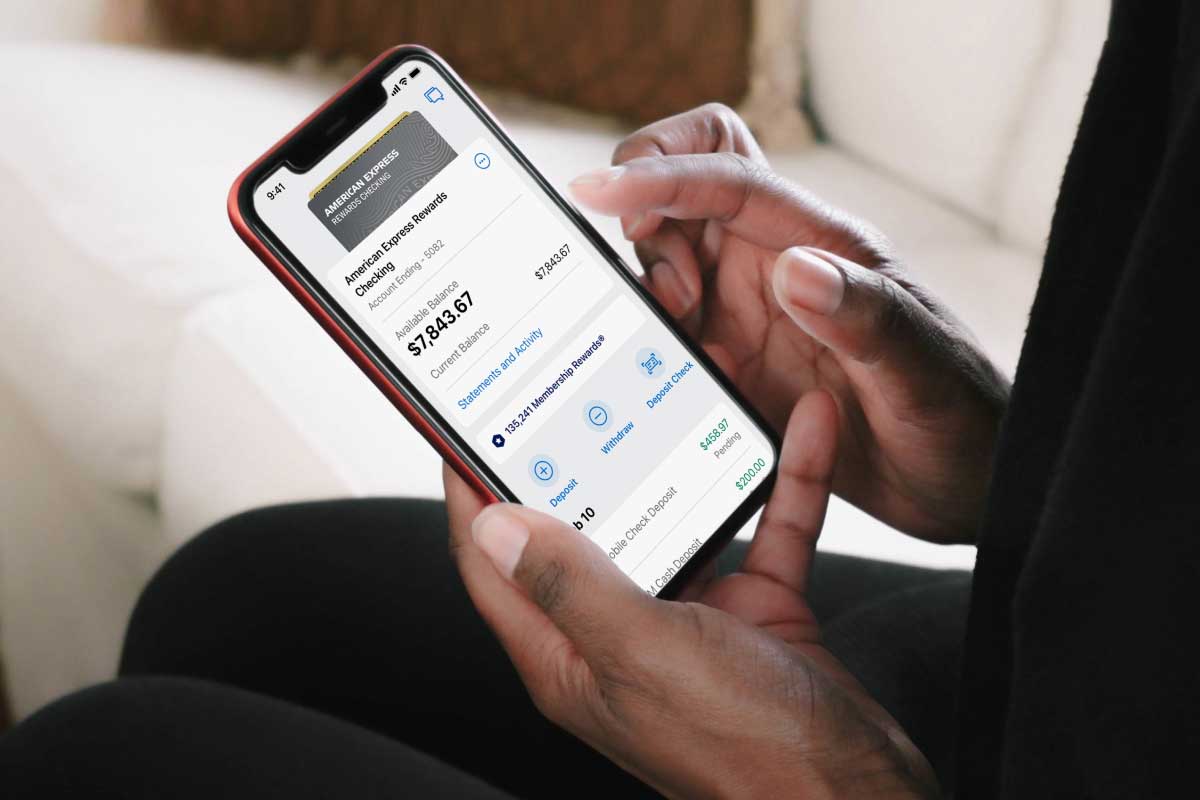

Hàng ngàn công ty tài chính đã bắt tay vào chuyển đổi số ngành ngân hàng trong thời gian đại dịch Covid 19. Các công ty cải thiện về khả năng sử dụng của dịch vụ số cũng như kì vọng và nhu cầu của khách hàng. Điều này mang lại kết quả tốt, nhưng chỉ bảo đảm được một phần nhỏ của những gì chiến lược trải nghiệm khách hàng đúng đắn có thể làm trong công cuộc chuyển đổi số ngành ngân hàng. Trong khi đó, các kẻ thách thức hàng đầu về công nghệ số đang có lợi thế cạnh tranh lớn trong chiến lược trải nghiệm khách hàng CX. Họ đã làm như thế nào?

Câu trả lời rất đơn giản: Tiếp cận đúng cách với cách tích hợp sự tập trung vào người dùng, đem lại kết quả tối ưu.

5 cách mang lại trải nghiệm khách hàng thành công khi chuyển đổi số ngành ngân hàng

1. Đẩy mạnh phương pháp kinh doanh ưu tiên digital qua tư duy thiết kế

Chiến lược lỗi thời: Thiết kế chỉ là một phần của sản phẩm giao diện người dùng, hoặc là công cụ trực quan cho các mục đích marketing để tăng doanh thu,

Chiến lược ưu tiên digital: Đảm bảo chuyển đổi số ngành ngân hàng sẽ luôn tập trung vào người dùng, tư duy thiết kế được nhìn nhận như một phương pháp kinh doanh hướng tới người dùng và tích hợp điều này vào văn hoá doanh nghiệp, quy trình nội bộ cũng như phát triển sản phẩm.

Để sử dụng thiết kế trải nghiệm khách hàng cho ngân hàng số như một bàn đạp cho sự thành công của công ty tài chính, có 5 khía cạnh cần chú ý tới:

- Chuyển đổi mô hình kinh doanh đặt trọng tâm vào người dùng

- Triển khai kiến thức chuyên môn về UX (trải nghiệm người dùng) để đảm bảo các giá trị thực sự mà các sản phẩm số mang tới cho khách hàng

- Thực hiện các hành động đúng đắn được hướng dẫn bởi các chuyên gia UX, những người có khả năng tác động đến các quy trình chuyên sâu của công ty tài chính

- Xây dựng tiêu chí chính xác để đánh giá kết quả hoạt động - cho dù trọng tâm là đóng gói bao bì hay mang lại trải nghiệm đặc biệt

- Xác định và tập trung vào giá trị đích thực mà sản phẩm sẽ cung cấp cho khách hàng

Đọc thêm: Khách hàng của thời đại số sẽ mong đợi điều gì từ ngân hàng và các dịch vụ tài chính?

2. Kết hợp tài sản số vào hệ sinh thái ổn định của doanh nghiệp

Chiến lược lỗi thời: Doanh nghiệp tạo ra nhiều phòng ban phát triển các sản phẩm riêng biệt, do đó khiến trải nghiệm khách hàng bị đứt đoạn, rời rạc hơn.

Chiến lược ưu tiên digital: Những công ty sẽ có tầm nhìn ngay từ đầu về cách nuôi dưỡng một hệ sinh thái toàn diện, mang lại một chiến lược trải nghiệm khách hàng ngành ngân hàng mượt mà và chủ động.

Trong quá trình chuyển đổi số ngành ngân hàng, các doanh nghiệp đương nhiệm thường hoàn thành mỗi dự án số hóa với một đội ngũ quản lý và thiết kế dự án riêng biệt, thực hiện các tầm nhìn khác nhau và đặt ra các mục tiêu khác nhau không được kết nối bởi hệ sinh thái digital toàn diện. Khách hàng thường kì vọng một trải nghiệm thương hiệu liên kết, toàn diện chứ không phải những trải nghiệm rời rạc. Nếu trải nghiệm gây ra sự phân mảnh cao trong trải nghiệm khách hàng, có thể không gây hại từ bên trong nhưng có thể sẽ làm tăng sự thất vọng của khách hàng khi chuyển đổi số.

Đọc thêm: eFAST - Giải pháp Internet Banking cho Khách hàng Doanh nghiệp Vietinbank

Để tránh điều này, những nhân sự của đội ngũ ưu tiên digital sẽ phải làm việc cùng nhau để cải thiện trải nghiệm khách hàng ngành ngân hàng mà có thể kết hợp các sản phẩm cùng hệ sinh thái thân thiện với người dùng.

3. Bước thêm một bước để kết nối với nhu cầu khách hàng

Chiến lược lỗi thời: Các doanh nghiệp đương nhiệm thường tập trung đầu tiên vào chiến lược danh mục đầu tư, chiến lược tiếp thị và chiến lược sản phẩm của mình.

Chiến lược ưu tiên digital: Những kẻ thách thức thường chủ động tìm hiểu nhu cầu, mong muốn và cảm xúc của người dùng dựa trên chiến lược CX/UX ngành ngân hàng và đầu tư mạnh vào nâng cấp trải nghiệm người dùng với sản phẩm.

Khách hàng sử dụng ngân hàng số là những con người thật với những câu chuyện thật, và họ kì vọng những vấn đề của mình có thể được lắng nghe. Đi sâu vào phân tích khách hàng, để xem họ thực sự là ai, họ đến từ đâu, hoạt động thường ngày, những dịch vụ họ thường sử dụng cũng như kì vọng vào dịch vụ là nền tảng để tạo nên sản phẩm tập trung vào khách hàng.

Đọc thêm: Nâng cấp trải nghiệm số toàn diện với ngân hàng NCB

Thiết kế sản phẩm và dịch vụ số thành được tạo nên qua sự thấu hiểu về người dùng cuối, sự tập trung vào nhu cầu và quy trình thiết kế tổ chức tốt.

4. Cung cấp giá trị độc nhất thích ứng tốt với tương lai

Chiến lược lạc hậu: Bảo vệ bản thân bằng cách dựa vào các cấp hành chính và luật lệ

Chiến lược ưu tiên digital: Đối mặt với mọi thứ để tạo nên định vị giá trị độc nhất, dựa trên nhu cầu người dùng và xu hướng tương lai

Theo nghiên cứu của Wunderman, 79% khách hàng ở Mỹ đều chắc chắn rằng thương hiệu nên chứng minh sự thấu hiểu cũng như sự quan tâm tới người dùng, và 89% thì sẵn sàng gắn bó với doanh nghiệp nếu cảm nhận được sự quan tâm và hơn thế nữa.

Những doanh nghiệp thành công thường liên hệ và thích ứng với các giá trị thay đổi liên tục từ khách hàng dựa vào sự phát triển của ngành. Những thành công trong quá khứ sẽ không có nghĩa lý gì nếu muốn thích ứng với tương lai. Blockbuster, Kodak hay Nokia đã quá tập trung vào những tài nguyên doanh thu đã có mà bỏ qua xu hướng tiêu dùng thay đổi của người dùng, và đó, ta đều biết kết cục của họ .

Để tạo nên những sản phẩm số đạt kì vọng, rất cần thiết để hiểu ý nghĩa VÌ SAO thương hiệu tồn tại. Những giá trị độc đáo nào thúc giục mọi người mở app hoặc mở tài khoản online? Sẽ có vài công ty tài chính chưa thực sự nghĩ về những câu hỏi này, nhưng có khác biệt lớn nếu giành được ưu thế trên thị trường. Như Simon Sinek từng nói, mọi người không mua những gì bạn làm ra, mà mua lí do vì sao làm ra sản phẩm.

Trong thập kỉ số, cách tiếp cận one-size-fits-all sẽ không thực sự hoạt động vì các nhu cầu của khách hàng sẽ xoay quanh những trải nghiệm mang tính cá nhân hơn. Đó là lí do vì sao phần lớn doanh nghiệp (khoảng 62%, theo nghiên cứu của Walker) đầu tư vào tính cách khác nhau của khách hàng. “Nhu cầu, thách thức và định hướng tương lai của người tiêu dùng độc lập sẽ cung cấp vô vàn insight có ích về những gì họ mong mỏi từ brand.”

Đọc thêm: Sự chuyển đổi trong mô hình kinh doanh của ngân hàng tại Việt Nam - Cơ hội và thách thức

Dưới đây là 5 mẹo trải nghiệm khách hàng ngân hàng số để định hình và tạo giá trị đặc biệt cho khách hàng:

- Nếu tính năng của sản phẩm không đủ để đảm bảo giá trị và cạnh tranh, hãy tìm cách để cung cấp khả năng sử dụng tốt hơn.

- Nếu đối thủ đều có chung tính năng và khả năng sử dụng, hãy thêm vào các yếu tố mang tính nghệ thuật để truyền cảm hứng và tạo cảm giác “wow” cho khách hàng ngân hàng.

- Nếu cần một ưu thế cạnh tranh tốt hơn, hãy liên kết sản phẩm với lối sống của người dùng bằng các cách cá nhân hoá.

- Đi xa hơn để biến sản phẩm tài chính thành biểu tượng của khách hàng (VD: VIP, gia đình, học sinh, doanh nhân, millennial,...)

- Cuối cùng, hãy cung cấp giá trị tối thượng thông qua việc nêu sứ mệnh thương hiệu tài chính, hướng tới mục đích làm cho thế giới trở nên tốt đẹp hơn và xây dựng một cộng đồng xung quanh.

5. Có các phép đo và quy trình theo định hướng khách hàng

Chiến lược lỗi thời: Tập trung vào số lượng những gì có thể truyền tải cũng như tốc độ chuyên môn hoá.

Chiến lược ưu tiên digital: Ưu tiên và đánh giá kết quả dựa trên sự hài lòng của khách hàng

Mục tiêu luôn quan trọng tương đương với cách đo lường. Thay vì tập trung vào số lượng màn hình giao diện được thiết kế mỗi ngày, Cơ sở hạ tầng và nội dung cần thiết để trò chuyện từng phút rất khác so với các mô hình chiến dịch từng chiến dịch cũ hơn. Và những yếu tố này đang thay đổi cách các công ty thể hiện mình.

Cách tiếp cận Agile không phải là một kỹ thuật, mà giống như một triết lý kỷ nguyên số đã định hình về các giá trị và nguyên tắc để hướng dẫn các team một cách tự do và dân chủ. Đó là lí do vì sao cần văn hoá doanh nghiệp đặc biệt đã cho phép tư duy đặt con người vào trung tâm sẽ khó để tích hợp vào chế độ vận hành của ngân hàng truyền thống.

Dưới đây là các chỉ số về hiệu suất (KPIs) dành cho ngành ngân hàng để đo về sự thoả mãn của khách hàng và tìm cách cải thiện nó:

- Đánh giá app trên Google Play và App Store

- Nhận xét và phản hồi trên các nền tảng social media, forum và các trang khác

- Sự thoả mãn của khách hàng và NPS - Khách hàng sẽ sẵn sàng giới thiệu sản phẩm số này như thế nào

- CLV (Giá trị bền vững của khách hàng) sẽ giúp hiểu về giá trị của đầu tư vào mối quan hệ dài hạn với khách hàng

- Lí do vì sao hầu hết người dùng sẽ liên hệ tới trung tâm hỗ trợ

- Tỉ lệ giữ chân và chuyển đổi

Đọc thêm: Mô hình Banking as a Service thúc đẩy việc ứng dụng Open Banking

Hướng tới sự hoàn hảo ngành ngân hàng khi ưu tiên digital

Theo Segmint, 75% khách hàng tài chính báo cáo rằng hiệu suất của ngân hàng không đáp ứng các mục tiêu về tài chính của họ. Báo cáo về Qualtrics Banking cũng chỉ ra rằng, khách hàng đã xếp hạng dịch vụ nghèo nàn là lí do đầu tiên mà họ sẽ quyết định rời bỏ, nhưng 56% khách hàng còn lại thì cho rằng ngân hàng vẫn có thể thay đổi suy nghĩ đó. Với tài nguyên dư dả và nguồn dữ liệu khổng lồ cũng như sự đa dạng về sản phẩm, có rất nhiều lợi thế ngân hàng có thể cung cấp cho khách hàng. Tất cả những gì cần thiết là chuyển đổi một tư duy lỗi thời thành nguồn sức mạnh vượt trội Fintech bằng thứ mà họ không thể cạnh tranh: chuyên môn, sự ổn định và lòng tin được xây dựng qua nhiều thập kỷ.

Đọc thêm: Tái định hình website Ngân hàng TMCP Quân đội - MBBank

84% khách hàng mong đợi được đối xử như một con người chứ không phải một con số, theo Salesforce. Nếu các ngân hàng có thể biến điểm yếu thành lợi thế thị trường chính của mình bằng cách sử dụng sức mạnh của UX, thì không cần phải lo lắng về các công ty tài chính mới nổi. Luôn có vị trí đảm bảo cho những ngân hàng biết đặt khách hàng làm trung tâm trong tương lai.