Khách hàng số sẽ mong đợi điều gì từ ngân hàng và các dịch vụ tài chính?

Theo một nghiên cứu của Insider Intelligence, sự phổ biến của ngân hàng số đã lên đến mức, 75% dân số Mỹ sử dụng các kênh ngân hàng số.

Không có gì ngạc nhiên khi các tổ chức tài chính sinh ra trong thời kỳ trước khi digital phát triển bởi những người từ thế hệ trước, đều gặp phải vấn đề về thích ứng trong thế giới ngày nay. Tất nhiên, vẫn có một đội ngũ khách hàng trung thành từ các thế hệ trước, nhưng rõ ràng, kỹ thuật số đã thay đổi kỳ vọng của khách hàng.

Trong những năm gần đây, mọi người luôn bàn tán về khả năng của các tổ chức tài chính để điều chỉnh dịch vụ cho phù hợp với mong đợi của những khách hàng ưu tiên digital. Vậy tổ chức tài chính nên cân nhắc điều gì để cung cấp dịch phù đáp ứng được nhu cầu digital của ngân hàng và các dịch vụ tài chính khác? Liệu ngân hàng có thể giữ vững vị trí trong tương lai và thiết kế những sản phẩm tài chính dựa vào nhu cầu digital của khách hàng, hay sẽ sớm bị thay thế bởi các công ty FinTech?

Vì thế, rất quan trọng để nhận ra sự khác biệt giữa nhu cầu của khách hàng tương lai cũng như khách hàng từ trước để xây dựng chiến lược kinh doanh hiệu quả áp dụng vào các thiết kế UX tài chính khác.

Dưới đây là 7 kỳ vọng chính từ khách hàng digital từ ngân hàng và các dịch vụ tài chính.

1. Hoàn toàn tiêu dùng trên digital

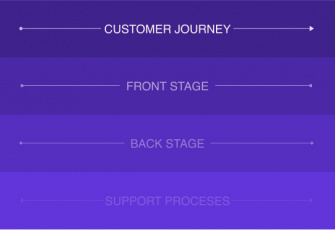

Khách hàng càng trẻ trung, càng ít muốn tương tác trực tiếp với đại diện ngân hàng khi giải quyết vấn đề của mình. Khả năng làm việc đa nhiệm của họ cũng rất đáng kinh ngạc, có thể tiếp xúc với hàng tá kênh kỹ thuật số cùng lúc. Email đã lỗi thời, kích thích giao tiếp doanh nghiệp và khách hàng. App vẫn chưa thêm tính năng thông báo? Đừng như vậy, đừng ngại để nhắc nhở khách hàng. Hãy dùng nhiều kênh kỹ thuật số nhất có thể để hiện diện ở mọi nơi cùng các khách hàng trẻ.

Họ sống trong một thế giới đầy sáng tạo đổi mới, và hầu hết đều hướng tới trải nghiệm thời gian thực. Điều này nghĩa là dịch vụ tài chính đột phá phải theo dõi chặt chẽ các xu hướng và sử dụng marketing theo tình huống để cung cấp trải nghiệm “siêu” cá nhân cho người dùng.

Theo nghiên cứu toàn cầu của Deloitte, dựa trên 318 ngân hàng của 39 quốc gia khác nhau, chỉ có 34% ngân hàng phát triển toàn diện mọi quy trình trên nền tảng số trong thời kì dịch bệnh. Không dễ để tạo nên trải nghiệm mobile banking hoàn chỉnh, và bản thân app sẽ còn rất xa mới đạt mức độ hoàn hảo. Ngân hàng phải đa kỹ thuật số, một cách cẩn thận. Không gì khó chịu hơn thông báo quảng cáo vô nghĩa.

Đọc thêm: Nâng cấp trải nghiệm số toàn diện với ngân hàng NCB

Bên cạnh đó, nhiều ngân hàng vẫn đầu tư vào các kênh không hiệu quả với thế hệ mới. Người dùng thì muốn giao dịch hoàn toàn online, từ các thanh toán và giao dịch đơn giản tới ghi nợ và đầu tư. Các xu hướng mới không phải lúc nào cũng phù hợp với các yêu cầu quy định về nhận dạng khách hàng (KYC) và các quy định về rửa tiền, nhưng người quản lý sẽ tiếp cận được với một lượng lớn đối tượng tiềm năng và vẽ ra viễn cảnh tốt đẹp cho công việc kinh doanh. Hãy sẵn sàng cho một xã hội không tiền mặt.

2. Thiết kế thống trị thế giới

Không như những thế hệ trước, thế hệ này ưa việc nhìn hơn là việc nghe. Đừng kỳ vọng một câu tagline bắt tai sẽ cứu một website lỗi thời, hay một ứng dụng có trải nghiệm người dùng tệ hại. Các chi tiết trực quan và tương tác giao diện sẽ rất quan trọng với thời đại mới.

Nội dung trực quan được ưu tiên và các thương hiệu được đánh giá dựa trên thị hiếu cũng như vẻ đẹp mang lại cho cuộc sống của người dùng. Điều này cũng có nghĩa là các kênh trực quan đang chiếm ưu thế trong trải nghiệm người dùng (ví dụ: bảng tin mạng xã hội, ứng dụng, app trò chuyện, blog video, bản ghi nhớ trực quan).

Cụ thể hơn, người trẻ thật sự không thích nói chuyện trên điện thoại. Các nghiên cứu đã chỉ ra rằng càng trẻ, người dùng càng ít giao tiếp trên điện thoại, Forrester Statistics bật mí sự khác biệt chính giữa Millennials (23-37 tuổi) và Gen Z (16-22 tuổi) - 49% Gen Y ưu tiên giao tiếp qua điện thoại, và con số này chỉ còn 38% ở Gen Z.

Tuy vậy, Millennials vẫn là nhóm tuổi năng động trong việc sử dụng mạng xã hội để kết nối. Ví dụ, thay vì gọi hỗ trợ, thế hệ trẻ hơn sẽ tìm hướng dẫn trên mạng hoặc kết nội với công ty online. Họ chắc chắn sẽ hoảng loạn nếu không tìm thấy những giải pháp tương tự.

Đọc thêm: Hiện đại hoá Trải nghiệm tự phục vụ trong các sản phẩm số ngành Ngân hàng

3. Hoàn toàn minh bạch

Thế hệ này đã quá quen với việc chia sẻ các thông tin cá nhân. Vì vậy, họ có thái độ khác nhau về sự riêng tư. Đăng kí dịch vụ dễ dàng với ID mở sẽ tốt hơn là những biểu mẫu bảo mật tốn thời gian. Họ sẽ không hiểu vì sao nhà cung cấp tạo chướng ngại vật khi sử dụng dịch vụ vì những yêu cầu bảo mật.

Thế hệ Millennials sẽ trân trọng chất lượng dịch vụ và sẵn sàng hy sinh thứ gì đó - như thông tin cá nhân - để đạt được dịch vụ thoải mái nhất. Theo nghiên cứu của Saleforce, 61% phản hồi không ngại chia sẻ thông tin mật, chỉ cần sản phẩm và dịch vụ được cá nhân hoá tốt hơn. 58% Millennials cũng nói rằng họ sẵn sàng chia sẻ loại thông tin này để có những gợi ý phù hợp và chính xác hơn với sở thích. Đây rõ ràng là khác biệt giữa người trẻ và thế hệ trước - như thế hệ baby boomers (sinh trong khoảng 1943 - 1963), chỉ có 41% người dùng sẽ chia sẻ thông tin cá nhân.

Vì vậy, có thể dựa vào dữ liệu người dùng để giúp họ cải thiện cuộc sống và đem lại sự tiện lợi cho các dịch vụ tài chính. Đồng thời, hãy chuẩn bị rằng hành vi này chỉ hiệu quả nếu phía bên kia cũng vậy. Hãy để người dùng thấy sự chân thực và minh bạch từ công ty. Dường như, quyền riêng tư đang trở thành di tích của thời kì trước.

4. Độc quyền thay vì trung thành

Vì sao khách hàng không gắn bó và trung thành với doanh nghiệp? Đó là bởi vì họ có thể tìm được hàng trăm lựa chọn trên mạng, với đánh giá và xếp hạng, từ đó chọn ra cửa hàng phù hợp nhất. Không như các cách tiếp cận truyền thống, tạo nên giá trị thương hiệu qua quảng cáo diện rộng, sự hiện diện liên tiếp và các đề xuất độc đáo. Trong tương lai, giá trị chủ yếu của mọi brand sẽ là vị trí xã hội, là số lượng “fans” gợi ý dịch vụ này và tôn lên trên mạng,

Kết quả, thay vì định vị thị trường, thường không liên quan tới thực tế, sự độc quyền của brand cũng như sự tương ứng với các giá trị của thị trường ngách đã chọn, được khẳng định trong các hành động và sự sẵn sàng xây dựng quan hệ hướng đến khách hàng, dựa trên mô hình kinh doanh, mang ý nghĩa quan trọng nhất đối với doanh nghiệp.

Millennials không nghe lời giải thích, mà đơn giản là nhận xét mọi thứ bằng trải nghiệm cá nhân. Vì thế sẽ khá quan trọng nếu khách hàng cảm nhận được giá trị của mình với công ty. Nếu một người trẻ cho rằng cách kinh doanh của công ty không đủ cẩn thận, họ sẽ ngay lập tức quay sang phía đối thủ, không hối tiếc.

Ví dụ, trong khảo sát của Forrester, 21% Gen Z khẳng định rằng lý do để thay đổi thương hiệu có thể là sự nghèo nàn về hỗ trợ trên mạng xã hội và về cả tính năng sản phẩm, đó là còn chưa nói tới ứng dụng tệ. Nghiên cứu của Kasasa cũng cho rằng 82% Millennials không ngại đổi ngân hàng và 83% số họ sẽ chọn đối thủ, với các đề xuất ưa thích hơn (lãi cao, hoàn tiền,...). 65% người dùng sẽ chọn app ngân hàng tiện lợi hơn.

5. Gián đoạn trên phương tiện truyền thông

Millennials tiêu thụ nội dung theo một cách hoàn toàn khác. Hãy quên về TV và quảng cáo đi. Tổ chức tài chính và ngân hàng hãy trở thành dịch vụ yêu thích của các blogger nổi tiếng và không cần quảng cáo. Hãy tạo nội dung hữu ích, truyền cảm hứng cho người tiêu dùng và họ sẽ trở thành khách hàng thân thiết và “đại lý” quảng cáo (đương nhiên là miễn phí).

Ngày nay, blog và thu thập khán giả trung thành là điều phổ biến với thế hệ trẻ. Họ bắt đầu xây dựng mạng lưới giao tiếp trực tuyến khi còn nhỏ. Vì vậy, họ không còn là những người tiêu dùng truyền thông truyền thống nữa. Tự bản thân họ trở thành phương tiện truyền thông.

Người tiêu dùng trẻ cũng là những nhà phê bình khó tính nhất, sẽ không “tha thứ” cho các thương hiệu vì sự kiêu ngạo, gian dối và bỏ mặc. Kỳ vọng của họ về mức độ dịch vụ tối thiểu thường đáp ứng các tiêu chuẩn chất lượng cao nhất và sẽ không có chỗ cho những sai lầm. Tin tức về dịch vụ xấu lan truyền nhanh chóng, lấp đầy hàng nghìn trang web. Đối với bất kỳ thương hiệu nào, đây có thể là khởi đầu của sự kết thúc.

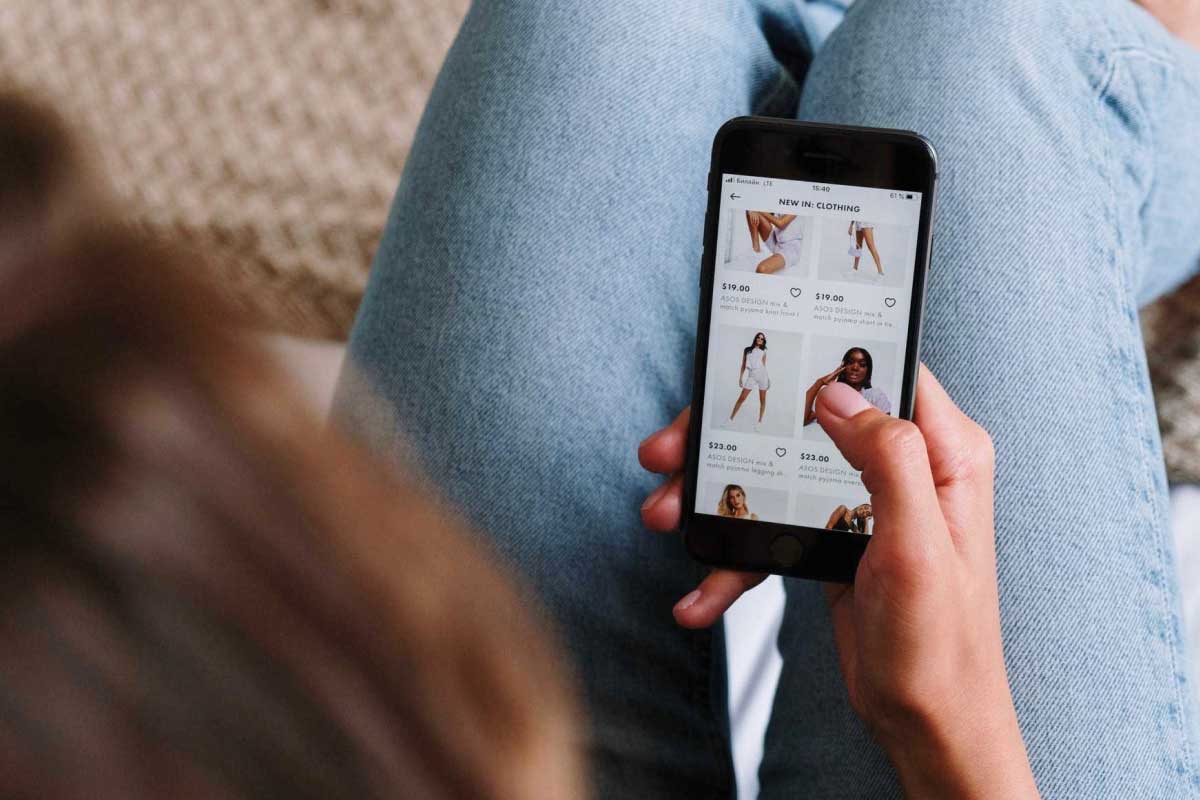

Trong thực tế, thế hệ trẻ cũng không ngại nói ra bên ngoài về trải nghiệm người dùng của mình. Theo số liệu của Accenture, 70% Gen Z mua sắm cả offline và online, viết bình luận, đánh giá, và 40% làm điều đó thường xuyên.

Millennials cũng là những người sử dụng phương tiện truyền thông xã hội tích cực nhất, nên việc làm mất lòng những khách hàng này là không hề có lợi vì họ không chỉ nhanh chóng chuyển sang đối thủ cạnh tranh mà còn bày tỏ sự bất bình một cách công khai.

Đọc thêm: 10 bài học đắt giá minh chứng cho công nghệ “lỗi thời” ảnh hưởng đến trải nghiệm ngành ngân hàng

6. Trách nhiệm xã hội

Thế hệ này hiểu sâu sắc về ý nghĩa của cuộc sống và tập trung vào giá trị con người. CÙng lúc đó, họ cũng cực kì thực dụng. Vì vậy, họ không dễ dàng tin lời hứa thương hiệu, mà quan tâm nhiều hơn đến hành động cụ thể, những hành động thực sự có thể thay đổi thế giới.

Những lời hứa sáo rỗng sẽ không hiệu quả, mà brand phải thực hiện lời hứa, để chứng minh sự tồn tại xứng đáng. Nghe có vẻ hơi lạ, nhưng thế hệ trẻ thường nhận thức bản thân chỉ là một “vị khách” của trái đất, và sẽ tìm các dịch vụ tương xứng. Họ không chỉ muốn cứu lấy trái đất mà còn muốn cải thiện nó. Các tổ chức tài chính không chia sẻ cùng một giá trị cũng sẽ không có chỗ đứng trong tương lai. Nếu vẫn chưa trở thành một công ty “xanh”, hãy thay đổi ngay.

7. Mong đợi đối thoại

Với mạng xã hội, giao tiếp đã trở thành một hoạt động chính của người dùng trẻ. Họ tương tác liên tục với nhau thông qua các kênh digital. Điều này có nghĩa là các thương hiệu trong tương lai nên cởi mở để đối thoại và không thể mong đợi rằng sự hợp tác sẽ vẫn đơn phương.

Người dùng trẻ quen với thực tế là ý kiến của họ được lắng nghe, vì vậy, sự sẵn lòng đối thoại đang trở thành dấu ấn của dịch vụ ngày nay. Tham khảo ý kiến về các sản phẩm phức tạp cũng trở nên quan trọng. Phản hồi, được thu thập và xử lý đúng cách sẽ trở thành nguồn thông tin kinh doanh có giá trị để phát triển và cải tiến.

Kết

Các giải pháp tài chính cần được xây dựng tập trung và xung quanh người dùng. Để chiếm được lòng tin của người dùng thời nay, chuyển các hoạt động lên thế giới digital là chưa đủ. Doanh nghiệp cần đặt người dùng làm trung tâm của hệ sinh thái sản phẩm, cố gắng gấp đôi, gấp ba để đảm bảo dịch vụ chất lượng nhất, cũng như trải nghiệm đáng tin, cá nhân hoá và thú vị.

Thế giới hiện nay, nơi khách hàng có thể đặt một bữa ăn, đặt vé đến một đất nước xa xôi, gọi taxi và yêu cầu dịch vụ người giúp việc chỉ bằng một vài cú nhấp chuột hoặc chạm trên điện thoại thông minh, thì các ngân hàng không nên dừng lại trong cấp độ dịch vụ. Đã có rất nhiều công ty khởi nghiệp Fintech cung cấp nhiều giải pháp tài chính kỹ thuật số khác nhau, từ các khoản vay nhanh, chuyển tiền đến các khoản đầu tư. Chúng được thiết kế theo định dạng trực quan cho người dùng kỹ thuật số.

Những người trẻ tuổi cởi mở với thế giới: họ thích chi tiền cho những ấn tượng chứ không phải cho bản thân sản phẩm. Họ tìm kiếm sự tiện lợi. Trong những năm tới, việc giành được khách hàng sẽ trở thành động lực của nền kinh tế toàn cầu. Đây sẽ là một nhiệm vụ thành công đối với những công ty hiểu rõ hơn về kỳ vọng của khách hàng kỹ thuật số từ ngân hàng và có thể thiết kế các dịch vụ tài chính mang lại trải nghiệm người dùng vượt trội.