Mô hình Banking as a Service thúc đẩy việc ứng dụng Open Banking

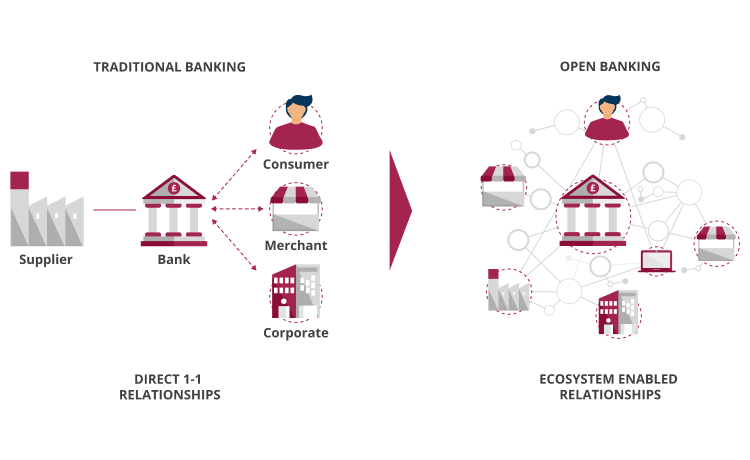

Với công nghệ mã nguồn mở API, mục tiêu của Open Banking là kích thích cạnh tranh trong thị trường bán lẻ ngành ngân hàng.

Mô hình Banking as a Service (BAAS) thúc đẩy ứng dụng Open Banking

Với công nghệ mã nguồn mở API, mục tiêu của Open Banking là kích thích cạnh tranh trong thị trường bán lẻ ngành ngân hàng. Nó có thể đem đến cho các tổ chức tài chính toàn cầu nhanh chóng đạt được nhiều mục tiêu, đồng thời, xóa bỏ những dịch vụ ngân hàng truyền thống. Nền tảng Banking as a Service đang thúc đẩy ứng dụng Open Banking trở nên phổ biến.

Open Banking dưới góc nhìn của người đổi mới

Cho tới 2010, chi phí để tham gia hay xây dựng bất cứ hệ sinh thái ngân hàng vẫn rất cao. Chi phí, rủi ro và lợi nhuận từ nó không khuyến khích người chơi mới nhảy vào thị trường. Với sự nhân rộng của công nghệ và nhiều ứng dụng được đưa vào ngành ngân hàng, đã giảm những chi phí và rủi ro ấy xuống. Cùng lúc ấy, chính phủ cũng có những động thái tích cực đối với fintech, giúp chúng có thể được hợp pháp hóa và thu hút đầu tư.

Các ngân hàng truyền thống đã phản ứng lại với sự thay đổi này bằng cách đầu tư hàng tỷ đô la để hiện đại hóa bộ máy. Trong khi phần còn lại của thị trường cũng đầu tư số tiền tương tự vào thương hiệu và hệ thống hoàn toàn mới. Đó là cuộc đua của người đổi mới cố gắng đạt được quy mô và người có quy mô cố gắng có được đổi mới. Ai là người chiến thắng sẽ phụ thuộc vào ai là người có thể định hướng thị trường tốt nhất, và dịch vụ ngân hàng vốn là một hệ sinh thái chứ không phải một dịch vụ.

Đọc thêm: Hiện đại hoá Trải nghiệm tự phục vụ trong các sản phẩm số ngành Ngân hàng

5 lớp của dịch vụ tài chính

Chúng ta có thể tưởng tượng hệ sinh thái tài chính như 5 lớp là: dịch vụ giao dịch, năng lực, sản phẩm, dịch vụ thông minh và hành trình nhúng. Nhờ có Open Banking, giờ đây mỗi lớp ấy có thể được cung cấp độc lập hoặc kết hợp.

Lớp đầu tiên là dịch vụ giao dịch, là chức năng cơ bản nhất của tất cả dịch vụ tài chính. Đây là nơi chúng ta thực hiện giao dịch như thanh toán thẻ, thanh toán quốc tế và nội địa. Những hệ thống này thường được quản lý, cấp phép, thậm chí bảo lãnh bởi chính phủ. Đây là dịch vụ mà Visa, Mastercard và Swift cung cấp, hầu hết lợi nhuận của họ thu được qua phí giao dịch.

Kế tiếp là lớp năng lực, lớp cho phép tiếp cận tới các dịch vụ tài chính, ví dụ như đánh giá tín dụng, phát hành thẻ, KYC, etc. Lợi nhuận được tạo ra từ phí phí phát hành và duy trì dịch vụ. Lớp năng lực sẽ hỗ trợ lớp sản phẩm, nơi các ngân hàng sẽ cùng các dịch vụ chuyển, nhận tiền, vậy cho khách hàng và lợi nhuận thu về là phí dịch vụ và lãi ròng.

Bên trên sản phẩm sẽ là dịch vụ thông minh, là lớp sẽ sử dụng thông tin thu được từ những lớp bên dưới để cải thiện mối liên kết với khách hàng. Đây là lớp mà những ngân hàng kỹ thuật số như Monza và Atom Bank cố gắng tạo sự khác biệt, ví dụ, một dịch vụ thông minh chỉ thanh toán khi số tiền lương trong tài khoản của bạn đã hết. Tiền gián tiếp được thu về từ lớp này thông qua trải nghiệm có thương hiệu.

Trên cùng là hành trình nhúng, nơi dịch vụ tài chính được gắn với những dịch vụ phi tài chính. Đây là nơi các thương hiệu giúp khách hàng định hướng các hành trình phức tạp, đòi hỏi một số quyết định tài chính để hoàn thành, ví dụ như “làm sao để tôi mua xe và có phương pháp bảo hiểm cho nó sau đó?”. Những hành trình này có thể thay đổi tùy nhu cầu và bối cảnh, vậy nên, chúng được cá nhân hóa, cập nhật theo xu hướng.

Đọc thêm: Tái định hình website Ngân hàng TMCP Quân đội - MBBank

Dịch vụ phi trung gian

Với hệ sinh thái tài chính gồm 5 lớp đó, có nhiều cơ hội hứa hẹn cho các công ty cung cấp dịch vụ tài chính.

Những thương hiệu tài chính sẽ lợi nhuận bằng việc kết hợp các lớp để tối ưu hóa trải nghiệm khách hàng, đồng thời, lựa chọn hợp tác với những đối tác cung cấp dịch vụ tốt nhất, sẵn sàng thay đổi khi đối tác bị tụt hậu so với thị trường. Với những tổ chức tập trung vào lớp năng lực hoặc dịch vụ giao dịch, mục tiêu sẽ là chiếm thị phần bằng cách cung cấp dịch vụ hấp dẫn.

Ví dụ như Marqueta cung cấp quyền truy cập API cho fintech và các thương hiệu tiêu dùng như Kabbage và Square. Trong khi đó, các ngân hàng truyền thống với lượng dữ liệu lớn cùng giấy phép hợp pháp từ chính phủ, họ vẫn giữ một vai trò lớn trong mô hình này. Bởi vậy, họ không cần cố gắng hiện đại hóa mô hình hay vươn lớn các lớp bên trên của tài chính.

Tóm lại, chúng tôi nhận thấy mô hình BaaS không hoạt động theo chiều dọc giống như mô hình ngân hàng truyền thống. Thay vì xây dựng một hệ sinh thái cùng nhiều dịch vụ, giờ chúng ta có thể chỉ tập trung vào một dịch vụ riêng lẻ. Banking as a Service xây dựng trên Open Banking bằng cách định nghĩa lại những nguyên tắc của dịch vụ tài chính, mở rộng sản phẩm cho thị trường và giảm độ phủ của các ngân hàng truyền thống.

Cuộc đua đã bắt đầu, nhưng thành công sẽ được do bằng thị phần trên các lớp tài chính và người chiến thắng sẽ là người có thể tận dụng các lớp đó để thiết kế ra dịch vụ tài chính thông minh và phù hợp nhất.